邀请好友 注册并登录 ,获取价值高达 60000 元的数字货币盲盒,100%中奖!

在 Chainswap 之后,Anyswap 也被黑客攻击,这在一定程度上证明了跨链桥越来越多「价值」,值得注意。毕竟之前攻击最多的是 DeFi 和交易所都有「价值」。

在正式开始胡说八道之前,我建议网民们回忆一下他们用过的最好的跨链桥是什么? 我不知道是否有和我的回答一样的朋友——如果你不考虑中不集中的问题,CEX 链上转账的体验真香,雷声很少!

请记住你现在的答案,然后我们往下看。P.S. 考虑到 ①跨链实现异构链信息难度大;②跨链资产足以满足 DeFi 当前的需求。所以本文暂不涉及信息跨链 (e.g. Polkadot),只讨论资产跨链。(如果没有特别说明,后面的跨链桥都指资产跨链桥)

现在是跨链桥

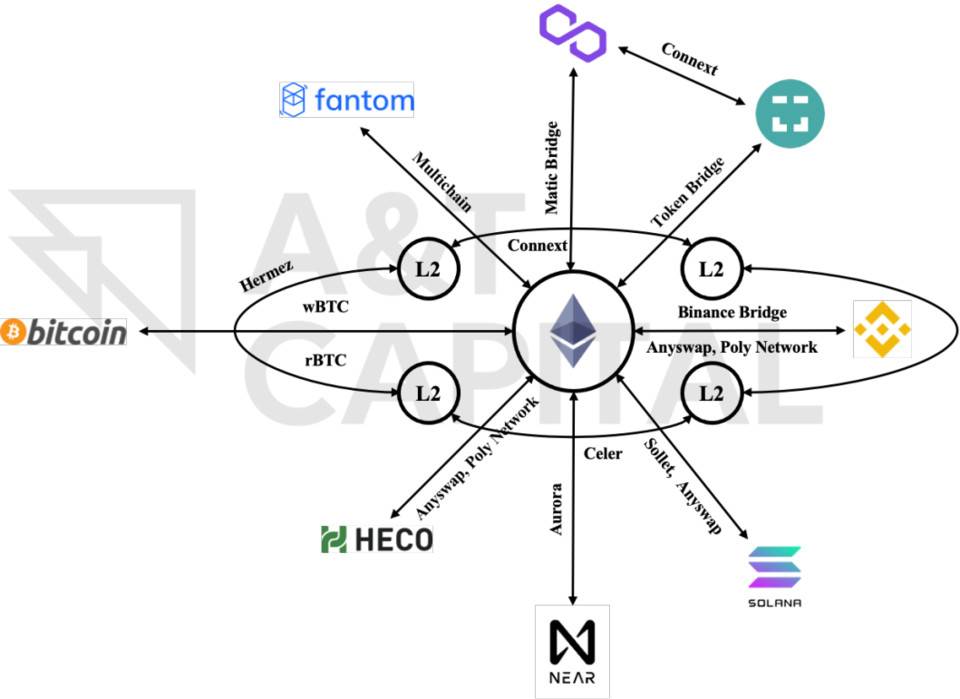

随着 Matic Network、BSC 和 Solana 过去一年异构链生态蓬勃发展,结合以太坊拥堵,以太坊用户想出去看看,异构链项目团队想要一些流动性作为起步基础,一套易于使用的跨链基础变得越来越重要。(安全部分为 6 章)

(P.S. 新链上的 DeFi 头矿,不香吗?

言归正传,然后用一张市场结构图来展示由几个跨链桥组成的资产流通巨网:

跨链桥优化过程

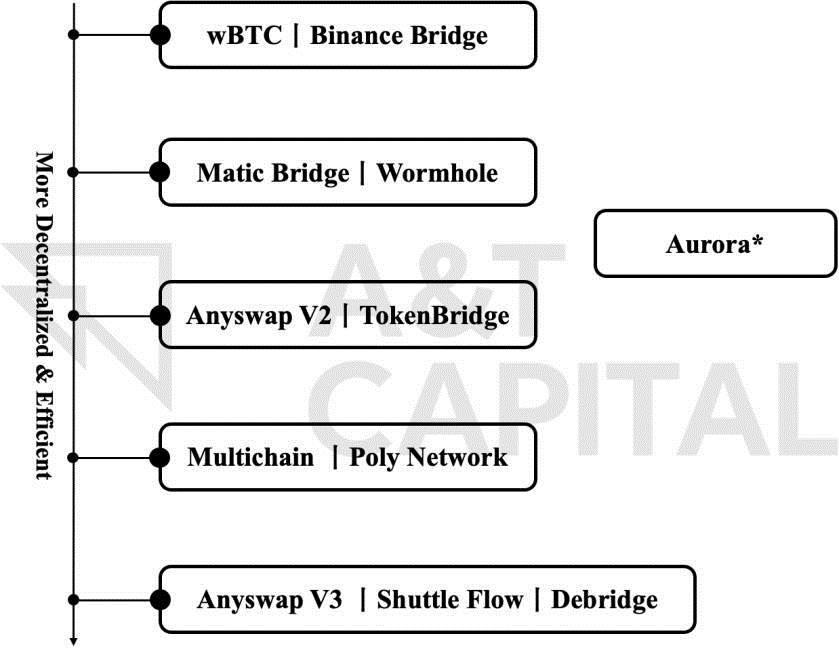

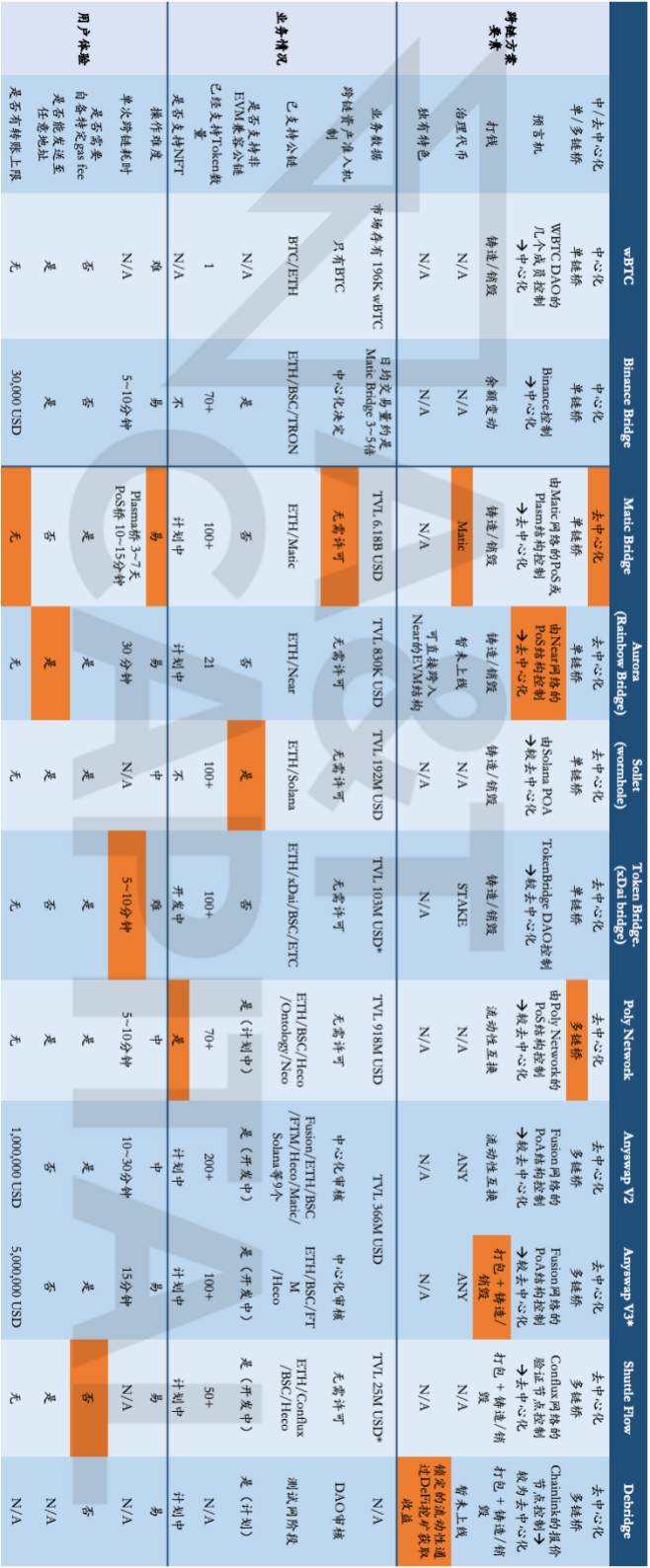

下图为跨链桥 ①去中心化程度(在一定程度上,去中心化程度约等于跨链的安全性); ②跨链效率(涵盖跨链耗时、用户操作方便、资金利用率)总结了市场上一些主流跨链桥。

Aurora 作为桥梁的一部分,它有一定的信息跨链雏形

区分跨链桥项目的技术方案特征

为了便于了解资产跨链桥的来龙去脉,首先从最简单、最成熟的资产跨链桥方案出发——wBTC 开始:

Alice 计划通过 wBTC 将 1BTC 转移到以太坊账户,步骤如下:

Alice 将 1BTC 质押至 wBTC 由多签管理的质押地址控制在比特币网络上;

wBTC 从比特币网络中检测到 Alice 质押的操作记录,将此操作信息告知其在以太坊网络中的智能合约;

wBTC 以太坊智能合约根据获得的跨链操作信息在以太坊网络中铸造 wBTC,并转给 alice 在以太坊地址完成 alice 跨链操作要求。

让我们抽象总结一下以上三作,Alice 需要 wBTC 在帮助她完成的转账过程中,有两个核心部分:

让目标链知道 Alice 跨链需求的具体信息和进展-本文称为预言机;

在目标链中Alice 跨链行为应获得的资产-本文称为赚钱。

从某种意义上说,从图项目到下一个项目,沿着上述两个核心的优化发展:

预测机:分散、广泛覆盖

去中心化:Binance Bridge (预言机由 Binance 集中控制)>>>Anyswap (预言机由 Fusion 通过共识控制网络的所有节点);

广覆盖:wBTC (预言机只能覆盖比特币到以太坊的通道)>>>Shuttle Flow (预测可以同时覆盖 Conflux 到 Ethereum、BSC 等通道)

赚钱:去中心化,赚钱快,钱好用

考虑到钱比预言机更难理解,我不得不使用 DeFi 创新狂魔 Andre Cronje 今年3月提出的跨链资产四类(如研究 AC 跨链资产可跳转到单链桥 VS 多链桥部分)。

以从 Ethereum 将 1 USDC 跨至 Fantom 为例:

余额变动(Balance Flow): 1 ,发起者USDC 锁定在以太坊部分的跨链合同后,通知 预测机部分Fantom 跨链合同,Fantom 上述合同持有 1 USDC 在 发送给接收者Fantom 的地址;

由于跨链桥的资产量巨大,跨链过程只涉及跨链桥上各种资产余额的变化(只需要改变桥上的资产余额;如果余额控制在少数个人手中,可能存在过度风险),而不涉及资产的铸造和销毁 >>> 这种方法最常用的是集中跨链桥,e.g. Binance Bridge;

/ 销毁铸造(Mint/Burn): 1 ,发起者USDC 被锁定在以太坊部分的跨链合约后,通知 预测机部分Fantom 跨链合同,Fantom 上合同铸造相应的 1USDC 并将其发送给接收者Fantom 的地址(反向跨回去的时候会销毁 Fantom 上铸造的 USDC);

跨链桥本身在以太坊智能合同中没有锁定资产,在 Fantom 不会持有资产,即只有接受铸造指令,才会持有 1:1 >>> 作为一种更基本的模式,铸造 / 销毁可以在许多跨链桥上看到,尤其是单链桥,e.g. Token Bridge 将 Dai 跨至 xDAI 链(前提是铸造的代币可以直接用于目标链,即 xDai 可直接在 xDAI 链条被使用,因此该模式不能很好地支持多链桥的许多项目)。

流动性互换(Liquidity Swap): 1 ,发起者USDC 锁定在以太坊部分的跨链合同后,预测部分将通知 Fantom 跨链合同,Fantom 上述合同持有 1 anyUSDC (假设通过 Anyswap 完成)发送给接收者Fantom 地址,并提供 anyUSDC 兑换 USDC (主要考虑 Fantom 上的应用基本上只支持 USDC,而不支持 anyUSDC);

上述流程,除去最后一步,都和方案 a 相同(即可能出现超发风险),最后一步与 相比a、b 两套方案提出了对跨链接触的每条链都有流动性池的要求 >>> 这个方案的代表是 Anyswap v2。

从这个计划开始,由于用户最终在目标链中使用的资产不是跨链桥铸造的代币(Wrapped Token),但是目标链上的普遍代币,因此跨链后的资产已经脱离了跨链桥的支持,AC 被称为非托管方案,安全性比以前有了很大的提高(USDC 价格崩盘的可能性远低于 anyUSDC)

包装 (Wrapped Mint/Burn):此方案是 b 和 c 的组合,即 b 在方案的基础上Fantom 上面的每一个 anyUSDC 都是根据其他链锁定的 USDC 1:1 铸造而成;

除了延续非托管方案的安全性外, anyUSDC 是在 1:1 的控制下产生的去中心化合同,因此,排除了桥主超发的风险 >>> 是目前我最推崇的方案,也是最安全的多链资产生成方案,Anyswap V3、Shuttle Flow 采用此类方案。

单链桥 VS 多链桥

总结比较当前市场分散化桥梁支持与不支持多链跨链项目,得出机构层面的差异:

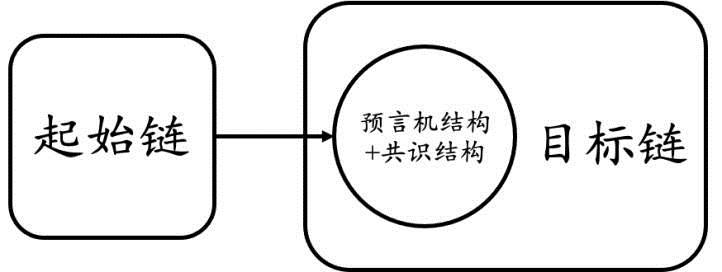

单链桥:大多数单链桥项目将预测 共识结构(跨链行为)的主要结构放置在起始链或目标链中,其中一个链具有较高的绑定性,即只是为了方便两者交叉。

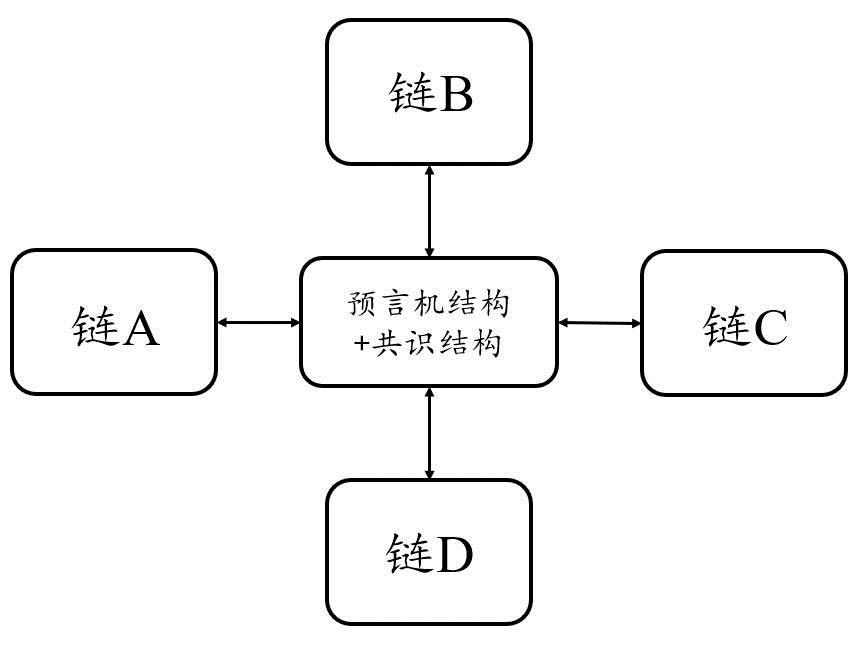

多链桥:与单链桥相比,多链桥大多将预测 共识结构(跨链行为)的主要结构 独立于每个目标链 / 起始链(本质上不需要过度依赖其中一个链),从而实现 N 条链交叉时,需要搭建的桥数为 N,而非 N*(N-1)/2 的天量。

(P.S. 这张图真的和 Polkadot / Cosmos 的 Relay Chain 概念看起来很像,不得不承认「跨链鼻祖」团队的眼光)

主流跨链桥的发展方向

如果你已经了解了预言机、赚钱和单 / 多链,下一条赛道 mapping 更容易理解:

在正式分析技术之前,我们实际上可以看到每座桥实际运行的数据,不难得出两个结论:

在实际业务中,目标链能否吸引资产比桥梁是否容易使用更关键能够吸引资产链的桥梁才有业务量。

只要目标链 Dapp 有吸引力(e.g. 高收入挖矿),官方桥是最香的 !

言归正传,上表第二部分的排名依据体现在上表的红标部分:市场上每一个(或每一类)跨链桥的真正有价值的特点都在上表用红色标记,稍加总结:

去中心化

多链桥 >>> 目前可能需要中转链,再能一个界面搞定链 ABCD 跨来跨去;

去中心化 预言机>>> 最好有链层的共识,以确保跨链行为的正确记录。几个 组不值得信赖,通过发行治理硬币来提高治理的分散性也很好;

包装 铸造 / 销毁是目前最好的「打钱」技术方案 >>> 不懂的建议看 AC 原文,后面有链接;(如果目标链上有跨链桥 mint 代币像 USDT 同样通用,可以节省建造流动性池的步骤)

最好提高被锁资产的利用率>>> 钱不要全躺在账上,去 DeFi 赚利息;

桥能跨什么,最好不允许 >>> 类似于 Uniswap 新币,有人提供流动性;

可支持非 EVM 兼容公链 >>> 开发量大,新团队慎选;

能够支持 NFT;

最好在几分钟内完成单个跨链转账;

用户需要预留每条链 Gas Fee 资产障碍;

可发送到任何地址,而不是只能发给自己 metamask 绑定目标链地址 >>> 理论上,将智能合约转账收币地址转换为资产接收方地址,与资产发送方解耦,即可行;

没有转账上限。

上述 12 项目都很难一起实现。trade-off,更好的落地方案才是正解。

关于安全

恰逢跨链桥黑客攻击爆发,和朋友聊了两句,然后分享一些观点(文章末尾附有专业的安全分析链接,可以自己去看,这里只讨论与跨链方案相关的安全问题):

Chainswap 被黑与跨链方案的选择密切相关,Anyswap 被黑是一种更常见的风险

Chainswap:用一句话来解释「黑客透过 Chainswap 调用项目源生代币 mint 功能,印钞 & 走人」,从选型上看,是跨链资产四类中的第二类(铸 / 销毁);

Anyswap:用一句话来解释「黑客发现了 Anyswap 代码漏洞,从而拿到了公私钥,偷走了资产」,更像是各种项目的漏洞。

解耦桥梁及相关项目,将效率问题留给可组合性,更安全

Chainswap 可以直接调用相关项目的函数是耦合的一种表现。如果解耦,可以在一定程度上隔离一层风险:第三(流动性交换)和第四类(包装 铸造 / 销毁)会比第二类多一层安全隔离(即使桥被攻击,也需要一笔交易才能获得 流通资产)。

现阶段的方案,效率与安全性较难同时实现,期待突破性创新

一方面,跨链资产四类模式中,第二类的效率较第三、四类更加高效(少一段兑换),但在 chainswap 类场景上风险更高;另一方面,Anyswap 如果能够使用足够多节点的公链共识,则能很大程度上避免类似这次被攻击的情况(MPC 不够去中心化的选型)。

但不得不承认,无论是第四类跨链资产模式,还是更加去中心化的共识,都是效率更低的方案。

进阶需求以及特殊案例

在强创新的赛道上,我始终相信 「他山之石,可以攻玉」的道理,所以在这里提及一些不那么相关,但可能摩擦出火花的内容,毕竟在 Hayden Adams 之前,极长的时间内也没有人探索出 AMM 的可能性。

进阶需求--跨链流动性

以太坊之外的优质资产持续增加,而 Linear、O3Swap 等关注跨链流动性的 DeFi 的出现,标志着对信息跨链之下、资产跨链之内,需求的升阶:不仅要把资产跨过去了,跨链桥需要能与现有的 DeFi 有更紧密的组合性。

进阶需求--Layer2 的跨链

为防止流动性被割裂、DeFi 的可组合性被拆散,Optimism 等四大通用型 Layer2 之间势必需要一种资产快速流动的通道,甚至是 Layer2 与异构链的资产流动通道。

从 Layer1 路由一遍效率实在太低,而 Layer2 的共识机制也注定了短期无法承载前述「打包+铸造 / 销毁」的方案,所以状态通道似乎理所当然的成为了可行方案中最能够被期待的那个(状态通道小额、高频的跨 Layer2),e.g. Celer Network, Connext。

特殊案例--Starkware Caspian & ThoreChain

虽然一个是 Layer2 的开脑洞方案(Starkware Caspian),另一个是 Layer1 跨链世界的独行者(ThoreChain),但一定程度上,他们想做的事情都一样:在需要跨链的原基础层之上,不伤害到原基础层流动性池的完整性的情况下,完成清结算。

结语

现在回想一下开头预设的答案,关于理想中跨链桥的模样,你应该有个答案了。想到哪写到哪吧,have a good day。

如果大家也喜欢虚拟货币领域,希望从虚拟货币领域赚到人生的第一桶金,那么可以加入我们币牛牛Dadaqq.Com的官方社群,经过长期的运营币大师总社群成员已经突破十二万币友粉丝了,群里不乏行业大咖以及资深的职业玩家,他们经验丰富且乐于分享,我们一定会学到非常多的有用的知识。添加客服申请加入吧。本站所有软件信息均由用户上传发布,版权归原著所有。如有侵权/违规内容,敬请来信告知邮箱:86-77-55-65@qq.com,我们将及时撤销! 转载请注明出处::https://qkl.gxams168.com/qukuai/34120.html